2023年4月、法が改正され給与のデジタル払いが解禁されました。

(厳密には法そのものではなく施行規則(法に基づきその管轄のトップが定めるルール)の改正です。)

ニュースなどで時々見かける給与のデジタル払いって何?

私たちへの影響ってあるの?

ネットで検索しても頭のいい人達が書いた難しい言葉の説明ばかりで読むのが辛い…

そこで今回は中学生でも理解できるように、給与のデジタル払いについてできるだけわかりやすく、噛み砕いて説明してみました。

また、私たちにどのように影響があるのか、実際いつからはじまるの?

といった部分も分かりづらいと思いますので、私の考えも述べながらメリットデメリットについてお話ししていきたいと思います。

この記事を読むと・・・

●給与のデジタル払いって何?いつからはじまるの?

●メリットデメリットは?

●私達一般労働者に関係あるの?

といったギモンが解決し、来たるデジタル時代に備える知識が身につきます!

筆者についてはこちら(運営者情報ページへ飛びます)

管理人いずみ

管理人いずみ社労士を目指す人や家計を管理する主婦なら知っておきたい今春1番のトレンドワード「給与のデジタル払い解禁」。

5分で少し賢くなれますので是非最後まで読んでいってください。

給与のデジタル払いとは

「給与のデジタル払い」とは、ものすごく簡単にいうと、「お給料を電子マネーで受け取れる」こと。

電子マネーとは最近増えている、〇〇ペイ、などと言った電子決済アプリなどのサービスのことですね。

給与のデジタル払いについて調べると、「賃金移動業者」という聞き慣れない言葉がでてきますが、この〇〇ペイといった電子決済サービス業者のことを指しています。

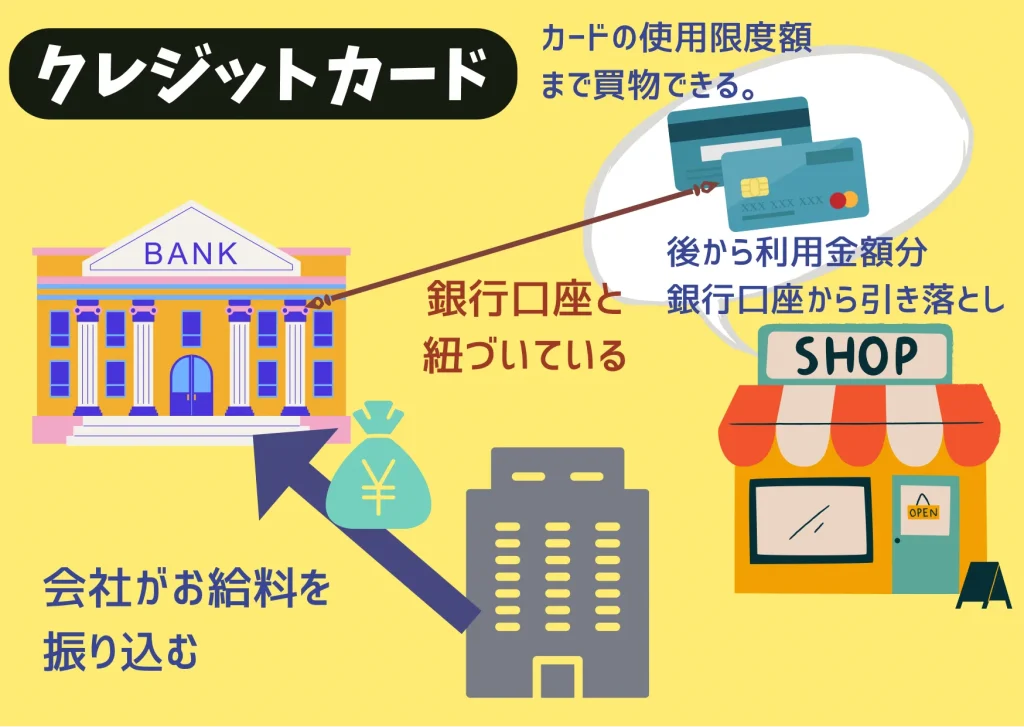

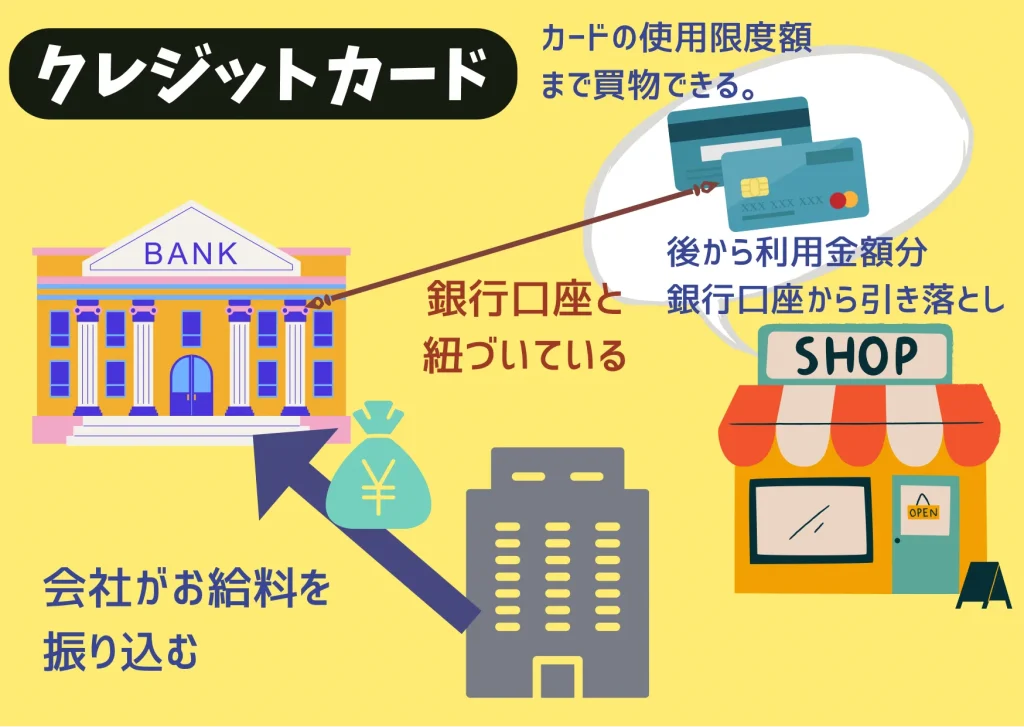

これまでは自分で現金やクレジットカード等から電子マネーにチャージした分だけ買い物ができるという利用方法だった電子マネーですが、今回の改正では直接、会社からあなたの〇〇ペイにお給料を振り込んでもらうことができるようになったという訳です。

お給料の一部を電子マネーで受取り、残りはこれまで通り銀行口座などで受け取るという使い方もできます。

2023年4月解禁?

給与の支払い方法は労働基準法という法律で定められており、その原則は

①通貨で

②直接労働者に

③その全額を

④毎月1回以上

⑤一定の期日を定めて

支払わなければならない とされています。

今回の改正はこの②直接労働者に という部分に関連してきます。

ここであれ?と思った方も思わなかった方も、自分のお給料日を思い返してみてください。

私は銀行振込でお給料を受け取っているから、「直接」は支払われていない気が…

ほんの数十年前までは現金で直接、給料日に会社の社長や上司から受け取っていたというお給料ですが、今は大抵どこの会社も銀行振込ですよね。

この法律のルールで、事前に会社と労働者代表との間で協定を結び、個々の労働者の同意を得ることを条件として、銀行振込も例外として認められています。

2023年4月からはこの例外に選択肢がもう一つ増え、労働者が電子マネーでの支払いも選択できるようになった、というイメージです。

※厳密には例外①には証券口座振込も含まれますが簡略化の為割愛しました

ペイロールカードとは

給与のデジタル払いについて調べているあなたなら目にした事があるかもしれませんが、「ペイロールカード」という言葉は一般的にはあまり聞き馴染みがないのではないでしょうか。

ここで簡単にペイロールカードについてもご説明しておきますね。

実は管理人いずみも今回はじめて「ペイロールカード」という言葉を知りました。今後日本に広まっていく可能性も充分あるとおもうので、知識として知っておいてもいいと思います!

ペイロールカードとは 主にお給料を受け取る為のプリペイド式カードで、アメリカ等の諸外国で普及している制度です。

このカードを使って買い物もでき、他のクレジットカード等と比較して大きな特徴は、銀行口座を持たなくても作成できるというところです。

給与の振込先として自分のペイロールカードのアカウントを指定すれば、給与はこのペイロールカード内に振り込まれます。残高が残っていれば、ATMから現金を引き出すこともできるし、お店で決済して買い物をすることもできます。

私達が利用している〇〇ペイ等の電子マネーとイメージは同じです。残高が残っていれば、お店で買い物ができますよね!

今回の改正の給与デジタル払いは、このペイロールカード制度の日本版といって良いと思います。

給与デジタル払いのメリットは?

お給料は銀行に預けておいたほうが安心だし、電子マネーには必要な分だけクレジットカードや現金でチャージすればいい。わざわざお給料を直接電子マネーに振り込んでもらう必要ある…?

そんな疑問に答えます!

労働者側のメリット

電子マネーにチャージする手間が不要ですぐに使う事ができる

日常的に電子マネーで支払いをする人にとっては、毎回毎月チャージするのが手間と思う場合もあるでしょう。

それが、給与が直接自分の電子マネーアカウントに振り込まれれば手間なしですぐに使えます。

また、ATMで現金化もできるため、必要があれば現金をすぐに手にする事ができます。

確かに、使おうと思ったら残高不足でチャージ…って、私めちゃくちゃあります!だいたい毎月使う分くらいを直接電子マネーに入れておいてもらえるなら使いすぎた時もわかりやすいし便利ですね!

銀行口座を持たない外国人

日本で生まれ育った私達の感覚で言えば、銀行口座は1つもしくは複数持っていて当たり前だし、就職してお給料を受け取るために新たに口座を開設するなんてこともよくある話。

でも、それが難しい人たちもいるんです。

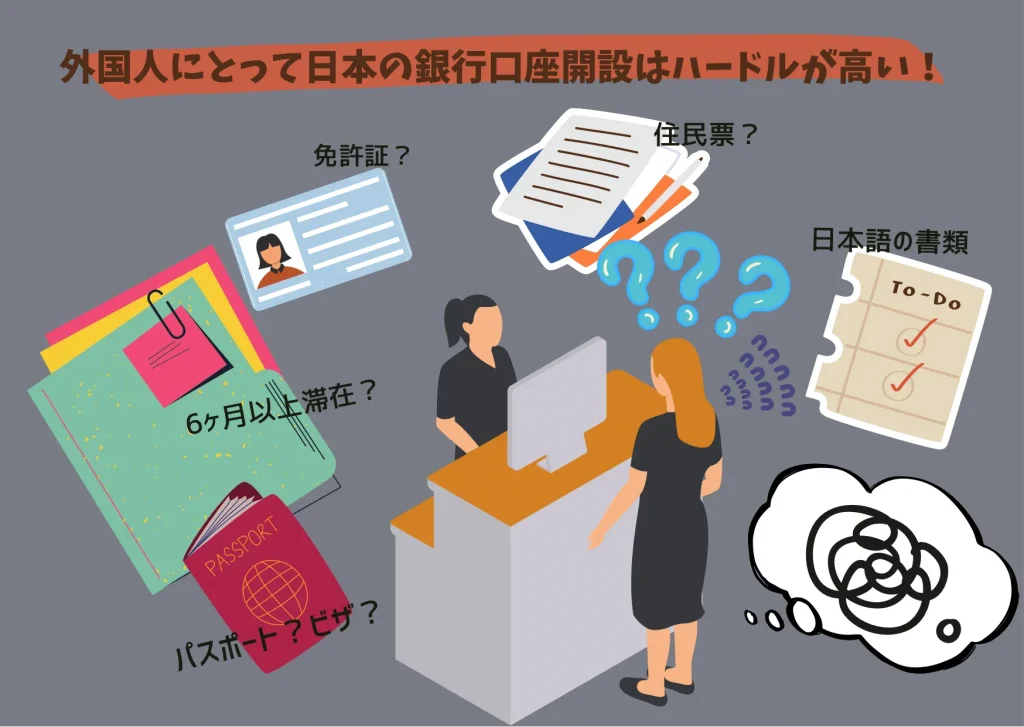

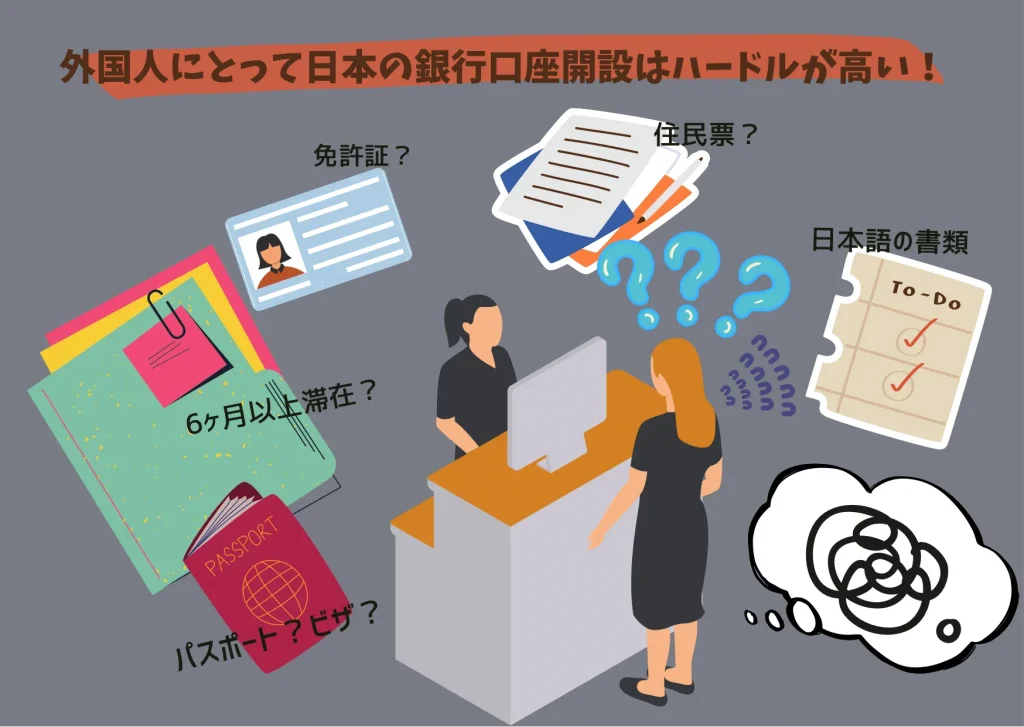

例えば、外国人労働者。

最近では、銀行口座の開設も条件が厳しくなってきており、日本で生まれ育った日本国籍の日本人でさえ、色々な制約があります。

外国人であればそのハードルは更に高く、例えば仕事や留学で6ヶ月以上日本に滞在していて住民票を取得していることなどが求められます。

数か月だけ日本に滞在するだけの外国人であれば、わざわざ日本の銀行口座を開設したくないかもしれませんし、そもそも母国語でない言葉で手続きを行うこと自体、本人にとってはかなりハードなイベントになるのではないでしょうか。

そのような事情で日本に銀行口座を持たない(持てない)労働者は、現在では他の選択肢として「お給料を現金で受け取る」しかありません。

しかし、少し古い資料ですが、2018年にKDDI株式会社が行った調査では、給与を現金で受け取っている人の全国平均割合は1割程度。

10人中9人は(つまりほとんどの人が)銀行振込で給与を受け取っているんです。

会社としてもほとんどの人が銀行振込なのに、その人だけ現金で給与を支給するのは事務的負担が大きく、わざわざそのような人を雇い入れるということは少ないのではないでしょうか。

結果的に、銀行口座を持たない外国人は、仕事に就きづらくなってしまいますよね。

これが、給与のデジタル払いが解禁された後はどうでしょうか。

銀行口座を持たずとも、電子マネーのアカウントさえあれば、現金以外でも給与を受け取れるようになるのです。

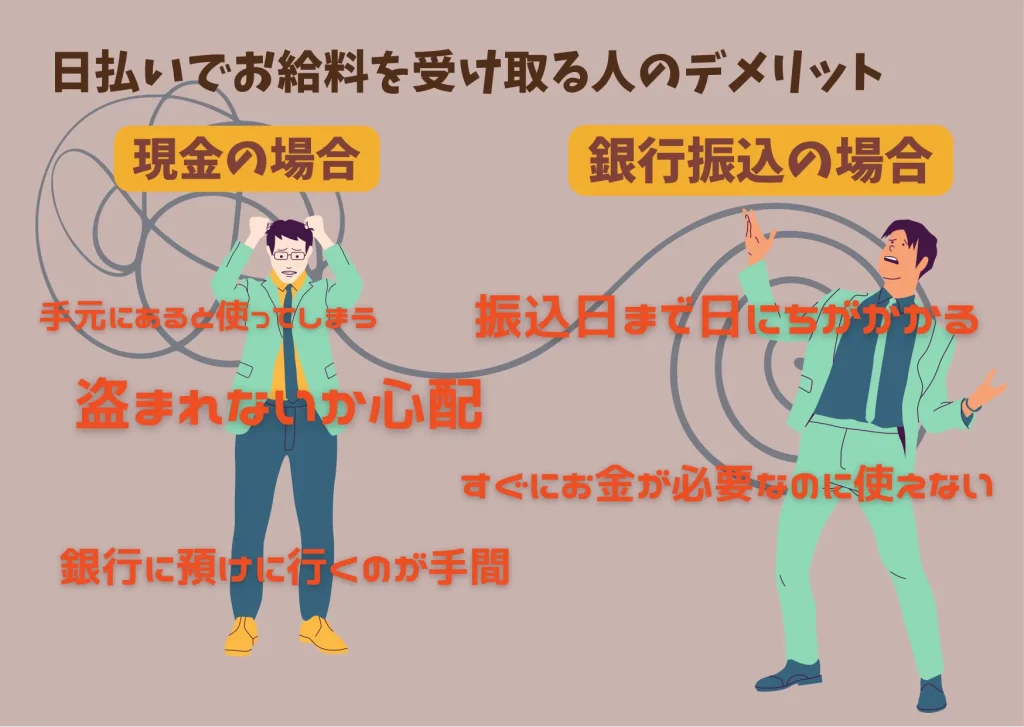

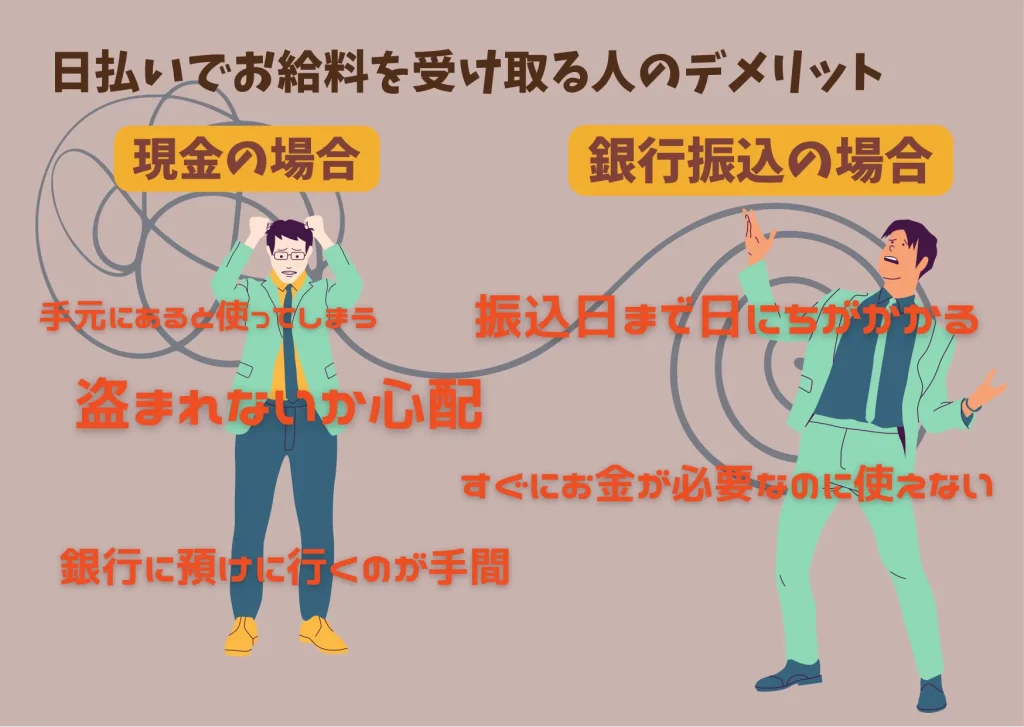

日払いでお給料を受け取る労働者

一般的な会社員であれば、お給料日は月に1回、前月までに働いた分を受け取る、という場合が多いと思います。

しかし中には、一日限りの短期アルバイトや、特にどこかの会社に所属せず毎日別の現場で働き、その都度お給料を受け取る日雇い労働という働き方をする方もいます。

その場合のお給料の受取り方は、当日現金手渡しの場合もあれば、翌日〜数日後までに銀行振込の場合などありますが、当日現金手渡しの場合、すぐに働いたお給料を使う事ができる反面、現金を手元に持ち歩く危険もあります。

一方で後日銀行振込の場合だと、お金は銀行口座にあるので盗まれる心配などなく安心ですがすぐにお金が必要な人にとっては数日間のタイムラグがあり不便です。

仕事を終えた後電子マネーでお給料を受け取ったその帰り道にコンビニでコーヒーを買うことも可能という訳です。

会社側のメリット

さて、ここまで働く労働者側のメリットをお話ししてきましたが、今度はお給料を払う会社側のメリットをお話しします。

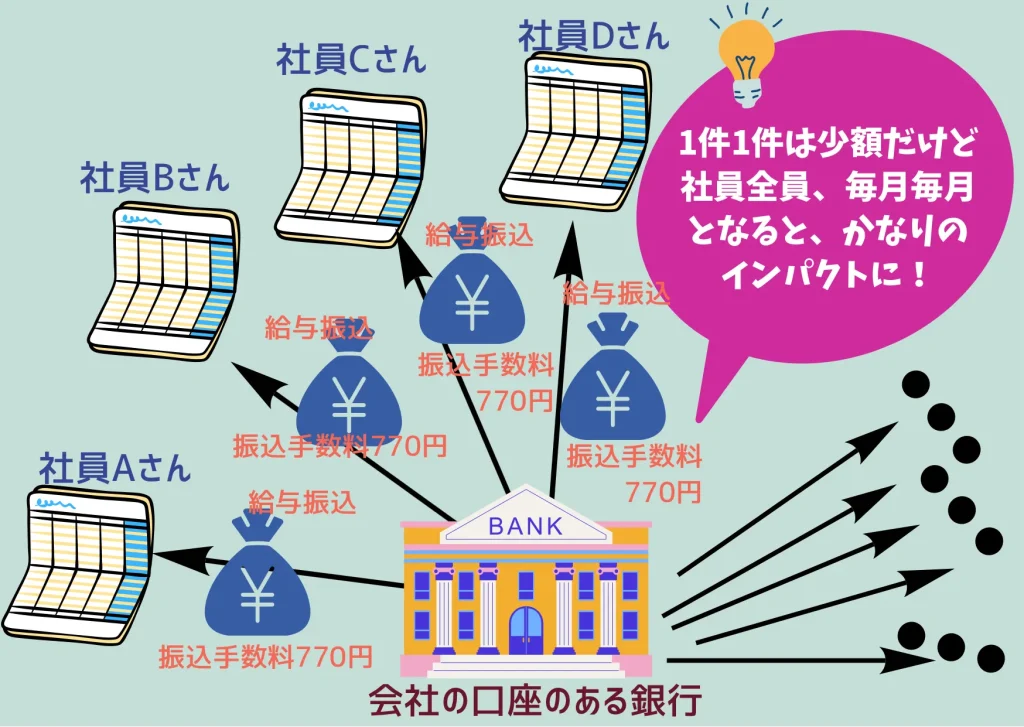

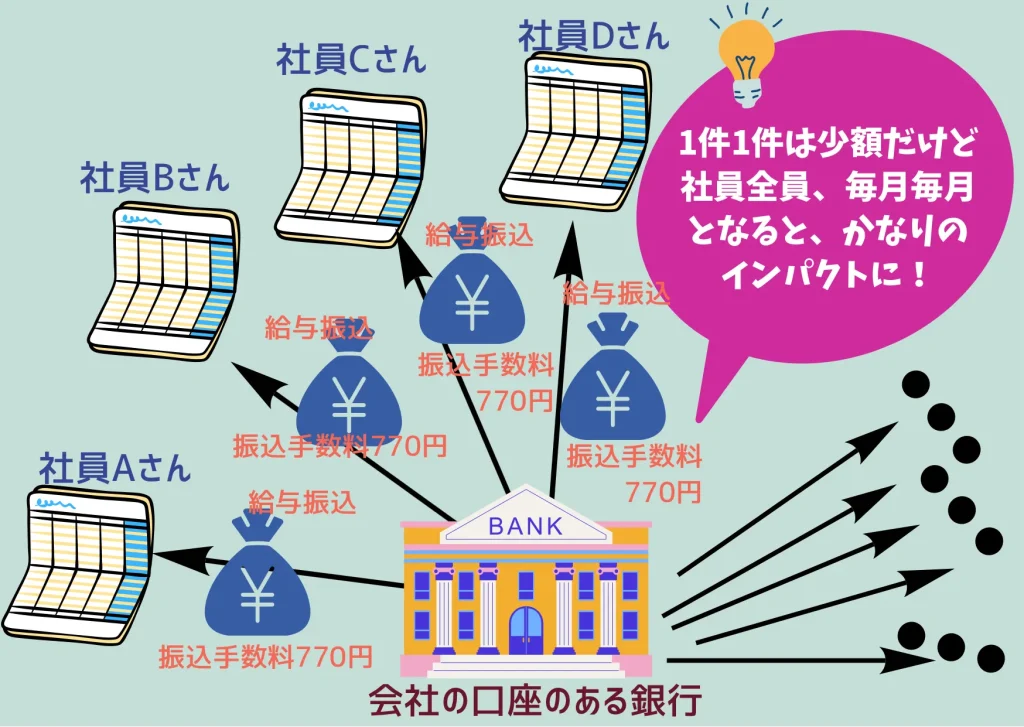

銀行振込手数料を節約できる(かもしれない)

あなたもやった事があると思いますが、個人レベルでも誰かの銀行口座にお金を振り込むのって、手数料がかかりますよね。

同じように会社があなたの銀行口座にお給料を振り込むのにも手数料がかかっています。

それが銀行口座でなく電子マネーへの送金であれば、その手数料が不要なので、会社は手数料分、費用を浮かせられます。

振込手数料は数百円程度。

1人や2人なら大した金額ではないと思うかもしれませんが、それが何十人、何百人、毎月毎月であれば、大きな金額になります。

その手数料を浮かせられるということは会社にとって大きなメリットになりますね。

ただ、給与の電子マネーへの送金方法などの詳細はまだ具体的に明らかになっていません。

送金手数料についてどのようになるかは不透明な部分がありますが、銀行口座への振込よりは安くなる可能性が高いようです。

給与の振込みタイミングを柔軟に設定できる

従来の方法での給与支払いであれば、振込手数料などの問題もあり月1回支払いが主流だと思います。

それが、電子マネーへの送金であれば、週に1回とか、基本は月1だけど、希望があればその日までの分を支払いますよ!とか、毎日支払いなんていう払い方もできる可能性があるんです。

月1だと苦しい、、使いすぎちゃうから1週間ごとにお給料を受け取りたい、急にお金が必要になった!なんていう希望のある人も一定数いるはずですよね

多様な人材を囲い込むことができる

これまでお話ししてきたように、従来のお給料の受け取り方の不便さを解消できるという部分がメリットとして挙げられる訳ですが、その結果、銀行口座をもたない外国人やすぐにお給料を受け取りたい人材を囲い込むことができるというメリットも、企業にとっては大きいでしょう。

少子高齢化の今日では、人手不足は深刻な問題となっており、外国人労働者を積極的に取り入れたい企業も多いはず。

そんな企業にとって、福利厚生の一環として「給与のデジタル払い」を大々的にアピールするメリットは充分にありそうです。

給与デジタル払いのデメリットは?

物事はいいことだけではないですよね。

もちろんデメリットも考えられます。しっかり理解しておきましょう!

労働者側のデメリット

資金移動業者(〇〇ペイ)の倒産時の保証の不安

例えばあなたが普段から電子マネーを使用している〇〇ペイにお給料を全て振り込んでもらっていて、あなたのほとんどの資産がそのアカウントに入っていたとしましょう。

その〇〇ペイを運営している会社が倒産してしまったらそのお金はどうなるの…!?って、心配になりませんか?

それは銀行などの金融機関でも同じことでしょ…?

銀行など金融機関が経営破綻したら、保証機関によって払い戻される仕組みになっています。

〇〇ペイなどの資金移動業者の経営破綻についても同様に、保証機関が保証してくれるのですが、どちらにしても全額ではないかもしれないし、どのような方法で払い戻されるのか、いざ自分がその立場に置かれたら不安になってしまいますよね。

自分の大事なお金を預けておく機関に対してはできるだけ安心感を持っておきたいと思うはず。

銀行は保有資産など法律で厳しい審査を満たして許可制で設立されるのに対し、現状資金移動業者は登録制で、銀行ほど厳しい要件ではありません。

まだまだ新しい業種であることからも、倒産時の資産の保証や、犯罪者の悪意あるアクセスによって不正に自分の資産が引き出されてしまうなどセキュリティ面での心配も拭いきれませんよね。

このあたりは、資金移動業者への規制を厳しくするなど国としても検討対象のようです。

少額をチャージして使う分にはまだいいけど、自分の給与を直接預けるにはまだなんとなく不安が残る..という人は少なくないはず。

利用者のこの不安をどう払拭させるかが、給与デジタル払いを推し進めたい政府としては大きな課題になると思います。

残高上限を超えた場合銀行口座への紐付けが必要

現在電子マネーに入れておくことのできる上限額は100万円までとなっています。

上限額なんてあったんだ。超えたらどうなるの?

上限を超えた場合の対応策としては、事前に登録しておいた本人の銀行口座に、その「はみ出た分」を振り込むというものです。

毎日給与がいくらか振り込まれ、電子マネーで日常的に使うにしても、場合によってはすぐに上限100万円を超えてしまう可能性がありますね。

ええっ、結局銀行口座なの…!?

そうなんです、そもそも給与のデジタル払いによって外国人などの銀行口座を持たない方達へ給与の受け取り方法の選択肢を広げることが大きなメリットだったはずなのに、結局銀行口座への紐付けが必要なら、本末転倒、意味ないじゃん…!!と思いますよね。

資金移動業者の残高上限額を上げればいいだけのような気もしますが、銀行などの金融機関と違って事業の設立時点から比較的緩い条件で登録可能であった資金移動業者には、資産保全の部分などで不安が残ります。

だからこそ、あまり大きな金額を滞留させない決まりになっていた経緯もあるので、そう簡単ではないのかもしれませんね。

そもそも、電子マネーアカウントは「預金」目的ではなく、支払いや送金に利用するためのものであることからも、上限額が低く設定されています。

公共料金などの口座振替に対応していない

水道料金などを銀行口座からの振替で支払っている人も多いでしょうが、〇〇ペイなどのアカウント残高から直接引き落としは現状できません。

(請求書が発行され、そのQRを読み込んで電子マネーで支払う方法はあるようです)

自動で毎月公共料金を引き落とししてほしい場合はこれまで通りお給料の一部は銀行振込の方が便利そうですね。

会社側のデメリット

給与振込にかかる事務負担が増える

会社としては、これまで通りの銀行振込か現金支給をする手続きに加えて、電子マネーへの振込という手続きが増える訳なので、その分工数が増えます。

また、給与振込先を社員に確認する際にデジタル払いの選択肢がある場合はその旨と注意点などを説明したり、電子マネー残高上限額を超えた時のために銀行口座も把握し、給与の一部は銀行口座、一部は電子マネーを希望する社員がいた場合はその金額を管理したりと、軌道に乗るまで事務員の負担は爆上がりな予感がします。

経費として人件費が1番高い!制度の採用を検討する企業はニーズとメリットデメリットのバランスをよく考えて導入する必要がありそうです。

電子マネーアカウントの本人確認が難しい

先ほどメリットの点で銀行口座を開設するより電子マネーのアカウントを作成する方が手続きのハードルは低いとお話ししましたが、会社側にとっては、給与振込に労働者が指定してきた電子マネーアカウントが本当に本人のものかどうかの確認をどのようにするかという課題はあります。

例えば銀行口座であれば、銀行口座を開設する時点で銀行が本人であることを厳しく確認して、口座を解説します。

会社は、労働者が指定してきた銀行口座の名前が本人と同じであることを確認し、場合によってはキャッシュカードや通帳を確認すればOKです。

一方、電子マネーアカウントの場合、現在ではそこまで厳格に本人確認をおこなっていない為、労働者本人が指定してきた電子マネーアカウントが、実は他の人のものだったなんてこともありえるかもしれません。

デジタル化への課題の一つですね。

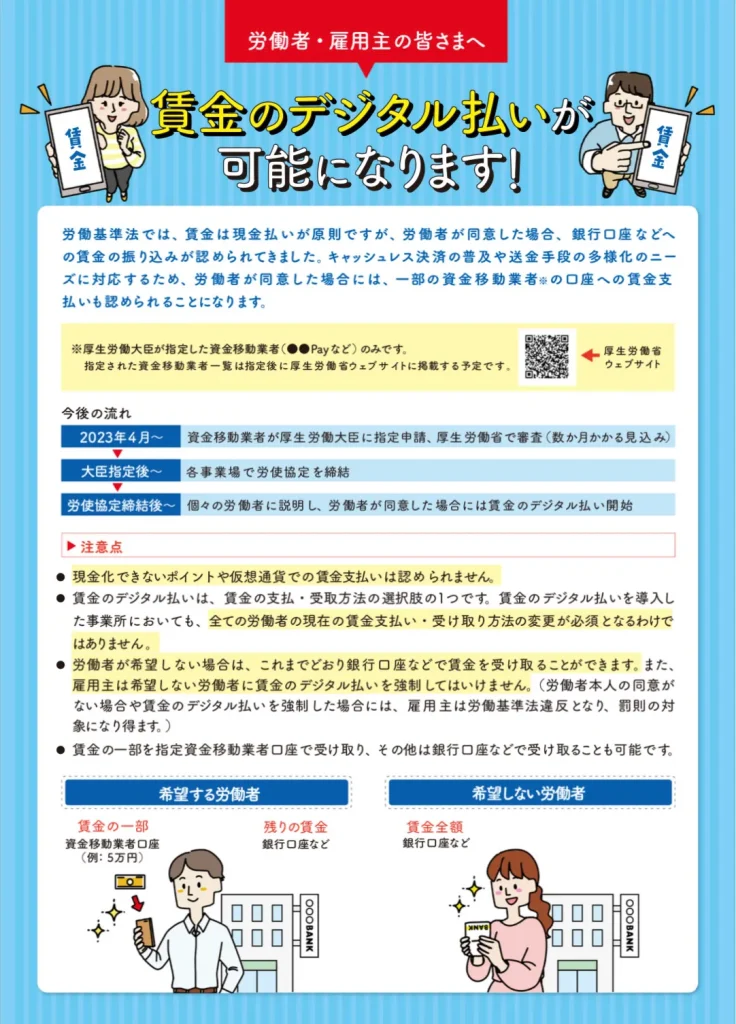

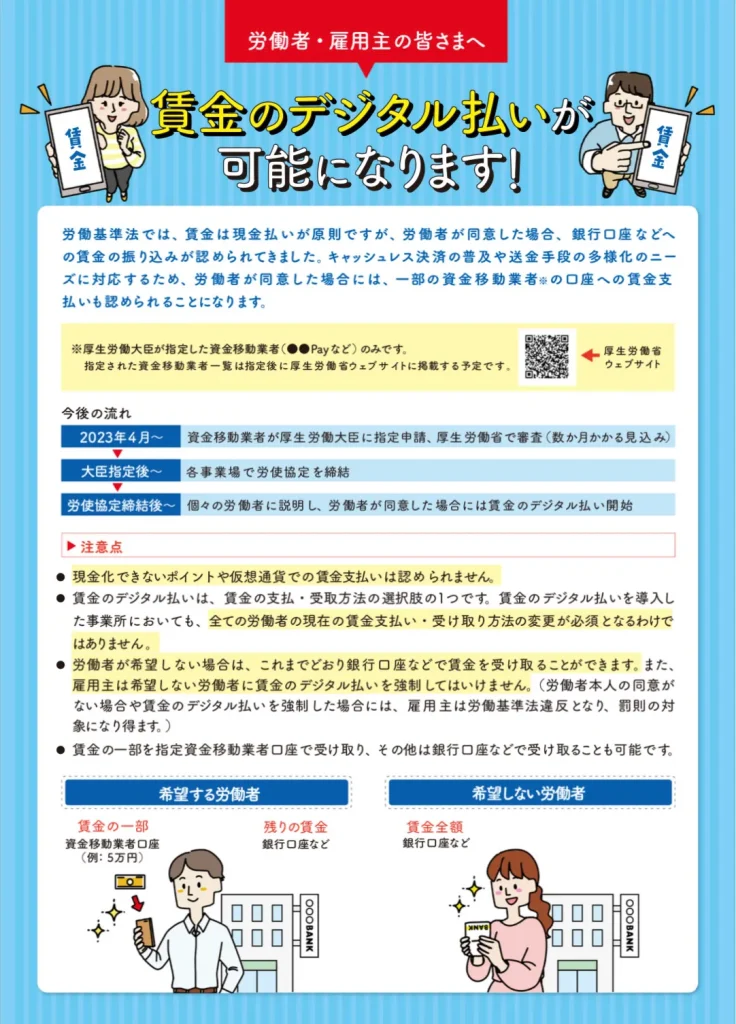

私達への影響、いつから?

どの会社に勤めていても4月から給与を電子マネーで受け取れるようになるの?みんなが電子マネーで売れ取らないといけないの?

いいえ、あくまでも給与の受け取り方法としての選択肢が一つ増えるだけで、必ず電子マネーを選択しなければならない訳ではありません。

会社は振込手数料削減の為に電子マネーへの振り込みを社員に強制してはいけませんし、あくまで選択権は給与を受け取る労働者側にあります。

また、今回の改正で給与のデジタル払いが解禁されたといっても、何の手続きもなしに電子マネーで給与を受け取れるようになるわけでもありません。

会社がこれを採用するためには、労使協定という労働者と会社側での取り決めをして、個々の労働者ごとに同意をした場合のみようやく給与のデジタル払いができるようになるのです。

また、給与振込を行う事ができる資金移動業者は2023年4月から国に指定申請を開始し、審査には数ヶ月かかる見込みとのこと。

実際に給与を電子マネーで受け取る事ができるようになるまでにはまだしばらくはかかりそうですね。

最後に、厚生労働省発表の周知用資料を貼っておきます。

まとめ

【給与デジタル払いとは】

これまで現金か銀行振込で受け取っていたお給料を第3の選択肢とした電子マネーで受け取れるようになること!

| 労働者側 | 会社側 | |

| メリット | ・電子マネーをチャージ不要ですぐ使える ・銀行口座を持たない(持てない)外国人などに ・現金を持ち歩きたくない日払い労働者などに | ・振込手数料削減 ・週1払い、毎日払いなど給与支払い時期を柔軟に設定できる ・給与のデジタル払いにニーズのある多様な人材を取り込める |

| デメリット | ・資金移動業者破綻時の保証の不安 ・電子マネー残高上限が100万円なのではみ出た場合結局銀行口座への紐付けが必要 ・公共料金の引き落としはできない | ・事務負担が増える ・アカウントの本人確認が困難 |

もしあなたの勤める会社で給与のデジタル払いを採用されたらどうしますか?

もし旦那さんの会社で採用されて、旦那さんが電子マネーで受取りたいと言ってきたら…?

筆者の考えとしては今すぐこの制度が広がるとは思っていませんが、我々の子供世代が大人になる頃にはもっとキャッシュレス化が進んでいるはず。

今後やってくるであろうデジタル社会に備えて我々はしっかりと知識つけ、自分の考えを持って選択する力をつけておきたいですね。

この記事がその第一歩になれば嬉しいです!